一、搁浅资产的概念

搁浅资产是指遭受意外或过早减记、贬值或转换为负债的资产(Caldecott等,2013)。具体而言,搁浅资产是指为了实现向低碳经济转型,由于政策、市场、社会规范和技术的变化,在经济寿命结束前已贬值或转化为负债的资产。

二、搁浅资产的规模

从1994年《联合国气候变化框架公约》生效到1997年正式签订《京都议定书》,再到2015年通过《巴黎协定》,人们对气候环境与清洁能源的使用愈发重视,化石燃料面临着重大的搁浅风险。

Carbon Tracker Initiative(2022)计算了2021年全球上市公司化石燃料储备中的碳排放量,并在此基础上按国家统计了石油、煤炭、天然气三种化石燃料隐含碳排放量最高的12个国家,结果如图1所示。中国、美国、印度的化石燃料隐含碳排放量位居前三。Caldecott等(2017)以2015年末为基准点,利用燃煤发电站在未来5年、10年、15年和20年完全搁浅的情景,估算出中国搁浅的燃煤经营性资产和在建或计划投资资产高达3.086万亿至7.201万亿元人民币(折合0.45万亿至1.05万亿美元),相当于中国2015年GDP的4.1%至9.5%。

图1 2021年按国家分类的上市公司化石燃料储备的隐含碳排放量(GtCO2)

图源:Carbon Tracker Initiative(2022)

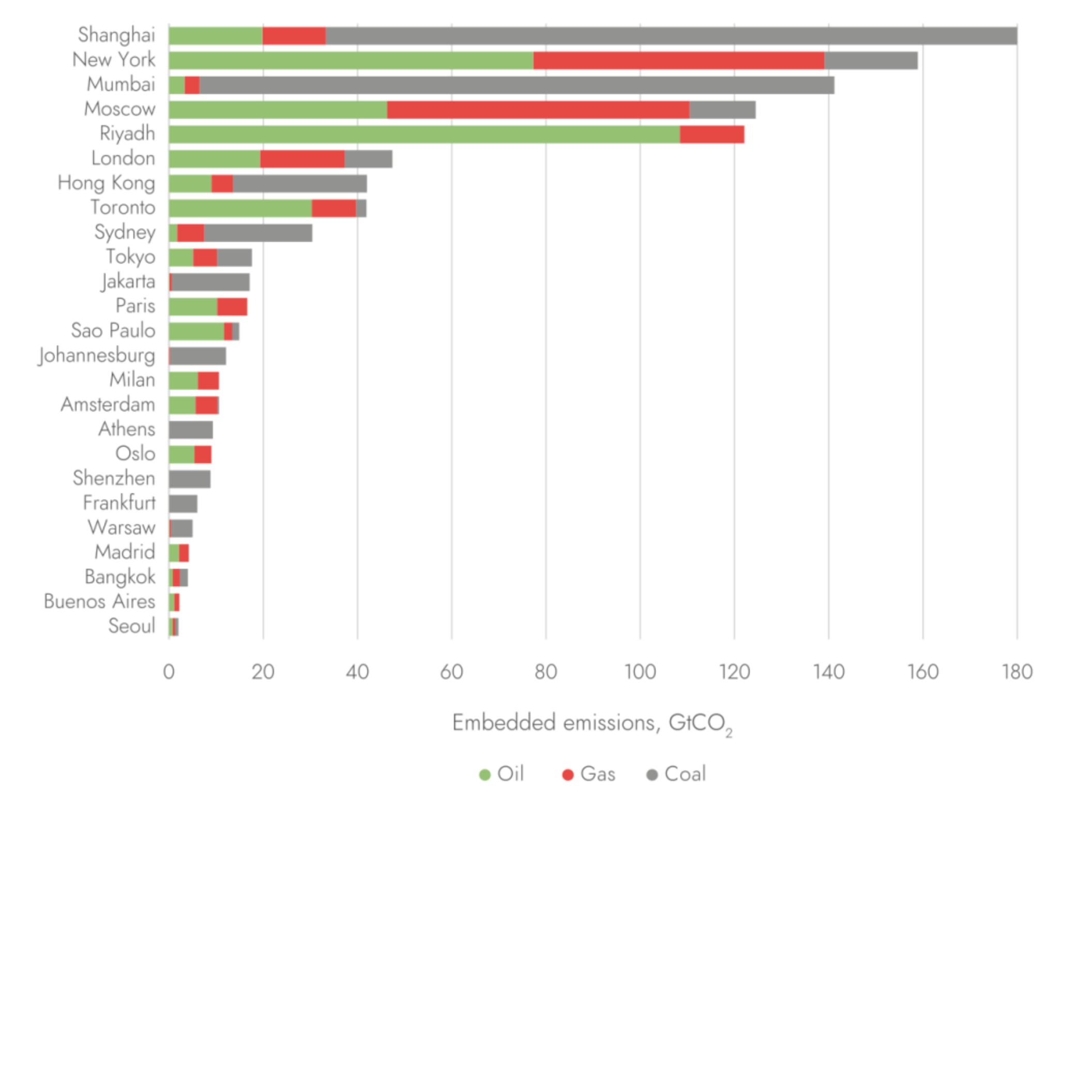

Carbon Tracker Initiative(2022)统计了2021年全球主要证券交易所的上市公司整体搁浅资产规模。图2列示了上市公司投资的石油、天然气和煤炭储量中隐含二氧化碳排放总量最高的25个证券交易所。整体而言,当前全球持有化石燃料储备的上市公司总市值达到7.1万亿美元,其中,隐含碳排放总量最大的资本市场是上海证券交易所、纽约证券交易所、孟买证券交易所。中国三大证券交易所的上市公司隐含碳排放总量超过230亿吨二氧化碳,占全球1.5°C气候目标下允许二氧化碳排放量的70%。

图2 2021年按证券交易所分类的上市公司隐含碳排放总量(GtCO2)

图源:Carbon Tracker Initiative(2022)

三、搁浅资产的经济后果

当前大多数经济学家都认为搁浅资产会对经济发展产生负面影响(Nelson等,2014;Carney,2015)。搁浅资产的经济后果可以分为宏观和微观两个层面。

(一)宏观层面

在金融风险方面,现有研究认为低碳转型造成的搁浅资产会引发系统性金融风险。Comerford和Spigant(2016)认为,受气候目标限制无法使用的资产会降低向低碳经济过渡的速度,从而造成资产价值的大幅缩水,威胁金融系统的稳定性。Curtin等(2019)也指出,化石能源向可持续和可再生能源的快速转变会引发系统性金融风险。但英格兰前任银行行长Carney(2015)认为,搁浅资产风险在短期内不太可能转化为系统性金融风险,长期则可能会因资产价值的突然大幅下跌而威胁金融系统的稳定性。

对全球经济而言,气候变化背景下的搁浅资产会造成较大的经济损失。近期的研究认为,搁浅资产会通过资本外逃和风险全球化,给全球带来巨大的、非线性的和不可逆的经济损失(Comerford和Spiganti,2016)。有量化评估认为,搁浅资产对全球经济产生的直接损失高达数万亿美元。Mercure等(2018)通过统计发现,搁浅的化石燃料资产可能会造成全球财富损失1万亿-4万亿美元,这相当于2008年金融危机造成的损失。Johnson等(2015)发现,在化石燃料的下游行业,如发电、交通等行业领域,会有165亿-5500亿美元与发电相关的资产面临搁浅。

(二)微观层面

在公司层面,有研究重点关注搁浅资产对拥有大量化石燃料资产公司市值的影响(Heede和Oreskes,2016)。一方面,搁浅资产会给公司带来巨大的财产损失(Leaton和Grant,2017),如Caldecott和McDaniels(2014)发现,欧洲电力公司的市值会因大量天然气电厂发生搁浅而损失数千亿欧元。另一方面,搁浅资产导致公司价值被高估,会引发投资者的恐慌情绪,进而导致大量抛售股票等过激行为(Jackson,2019)。

在金融机构层面,搁浅资产会对商业银行的信贷供应、保险和再保险的承保业务造成影响。对于商业银行来讲,搁浅资产最大的威胁是难以按时足额地收回企业贷款,产生信贷风险(Gros等,2016)。在低碳转型背景下的银行信贷测试中,化石燃料公司的信用等级将发生变化,银行将承担超出预期收益的气候风险敞口。对于保险和再保险公司而言,随着企业面临的气候风险上升或气候风险变得更加不可预测,将面临越来越多的索赔要求,如果不能对这些资产进行准确定价,那么保险和再保险公司将面临承保风险(NGFS,2019)。

四、主要参考文献

[1] Caldecott, B. L., Tilbury, J., & Yuge, M. 2013. Stranded down under? Environment-related factors changing China’s demand for coal and what this means for Australian coal assets. Smith School of Enterprise and the Environment, University of Oxford.

[2] Carbon Tracker Initiative, 2022. Unburnable carbon: Ten years on the financial markets are still enabling a carbon bubble. Carbon Tracker Initiative.

[3] Carney, M. 2015. Breaking the tragedy of the horizon–climate change and financial stability. Speech given at Lloyd’s of London, 29, 220-230.

[4] Comerford, D., & Spiganti, A. 2016. The carbon bubble: Climate policy in a fire‐sale model of deleveraging. The Scandinavian Journal of Economics.

[5] Johnson, N., Krey, V., McCollum, D. L., Rao, S., Riahi, K., & Rogelj, J. 2015. Stranded on a low-carbon planet: Implications of climate policy for the phase-out of coal-based power plants. Technological Forecasting and Social Change, 90, 89-102.