导 读

在过去的十年中,可持续投资的增长是投资行业最显著的趋势之一。投资者常常把获取高回报作为应用ESG标准的首要动机,资产管理公司在推销可持续投资产品时,往往会着重提到该产品会提供经风险调整后的高回报。但是,根据美国证券交易委员会(SEC)对所有上市基金的普遍要求,基金经理必须警告投资者,过去的表现不一定能预测未来的表现。来自芝加哥大学布斯商学院(University of Chicago Booth School of Business)的 Lubos Pastor教授、来自宾夕法尼亚大学沃顿商学院(Wharton School of the University of Pennsylvania)的Robert F. Stambaugh 教授和 Lucian A. Taylor 教授的这篇工作论文展示了为什么投资者在投资绿色资产时需要特别注意这一警告。绿色股票的预期回报和实际回报之间的差异是文章研究的重点。

Dissecting Green Returns

剖析绿色回报

一、文章内容

1. 德国“孪生”债券

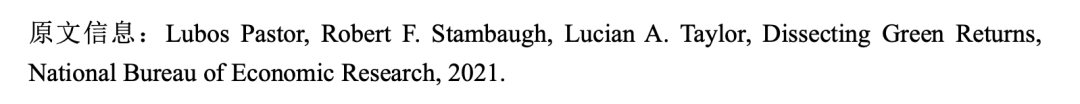

德国“孪生”债券的案例说明了债券领域预期收益和实现收益的差别。自2020年开始,德国政府发行绿色债券,以及几乎完全相同的非绿色孪生债券。这两种债券的到期日、票面利率和票面支付日期相同,具有相同的现金流,相同的信用风险,但绿色程度不同。通过比较两种债券之间的收益率差,反映出投资者愿意接受较低的回报以换取持有更符合其环境价值的资产的意愿,即投资者对绿色资产的定价。

图1 德国“孪生”债券

结合图1,德国孪生债券的例子简洁且直接说明:绿色债券的预期收益率较低,而实际收益率较高。

2. 美国股票市场

2.1 股票绿色程度的度量

使用MSCI ESG Ratings data 中“环境支柱得分”(E_score)和“环境支柱权重”(E_weight)构建指标。E_score是一个介于0到10之间的数字,衡量了某公司与13个相关环境问题的加权平均得分,旨在衡量一家公司对长期环境风险的适应能力。E_weight,是一个介于0到100之间的数字,衡量与社会和治理问题相关的环境问题的重要性。文章计算公司i在t月初的未经调整的绿色得分为:

![]()

在分析中使用的环境评分是:

![]()

其中,Gt是所有公司i的Gi,t的价值加权平均值。gi,t,衡量的是公司相对于市场投资组合的绿色得分。最终文章的样本覆盖超过 2000 个美国上市公司,研究区间为 2012 年 11 月到 2020 年 12 月。

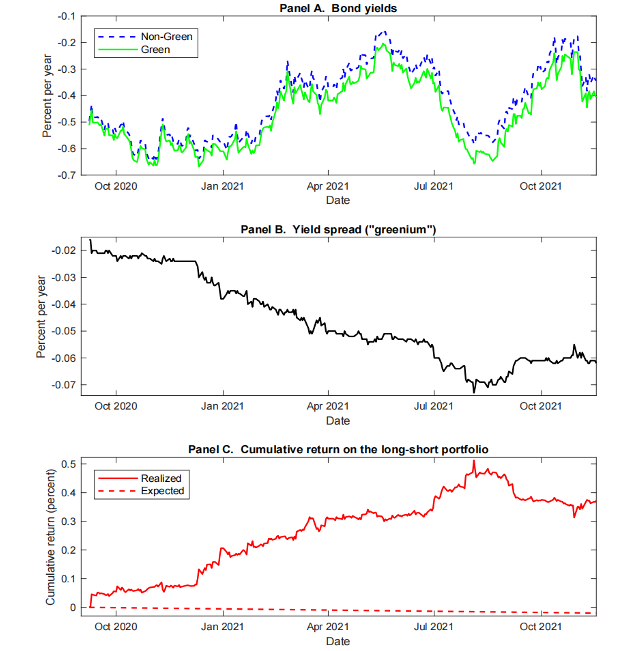

2.2 绿色和棕色股票的表现

近年来,绿色股票的表现明显优于棕色股票。图2显示了2012年11月至2020年12月期间绿色和棕色股票的表现。实线代表绿色股票,表示得分在前三分之一的绿色股票投资组合的累积价值加权回报。虚线代表棕色股票,表示得分在后三分之一的棕色股票的相应回报。我们看到,绿色股票的表现强烈优于棕色股票,在文章8.2年的样本期间内,累计回报率差异为174%。月回报差平均值为每月65 bps,表示为GMB(绿-棕色)。

图2 以价值加权的绿色和棕色投资组合回报

2.3 绿色因子

使用股票的绿色度得分来构建一个绿色因子,关注“E”在ESG投资中的突出作用。

绿色因子可进一步拆解为绿色股票对绿色因子的贡献部分减棕色股票的贡献部分:

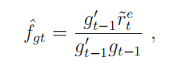

![]()

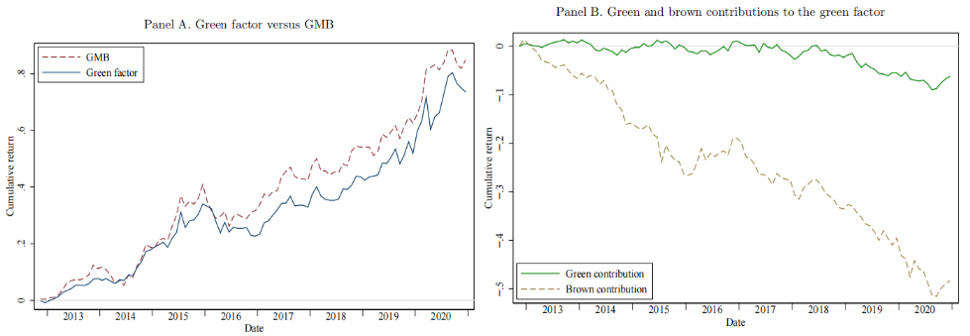

图3的panel A 绘制了绿色因子的累积收益(实线)和 GMB 累积收益(虚线),两者在总累计表现和波动方面都表现出很强的相似性。panel B绘制了绿色股票(实线)和棕色股票(虚线)对绿色因子的累积贡献。可以看出,绿色和棕色股票的因子贡献均为负,这一结果反映了样本期内大型股票的优异表现。这是由于本指标构建中,股票的权重是绿色度而不是市值,而绿色度对大型股票赋予的权重低于市值的比例。棕色股票经市场调整后的表现更差,更加推动了绿色因子的积极表现。

图3 绿色因子及其构成

2.4 解释绿色因子表现

在本节中,检验绿色因子的积极表现是否可以用气候关注和绿色需求的增加来解释。

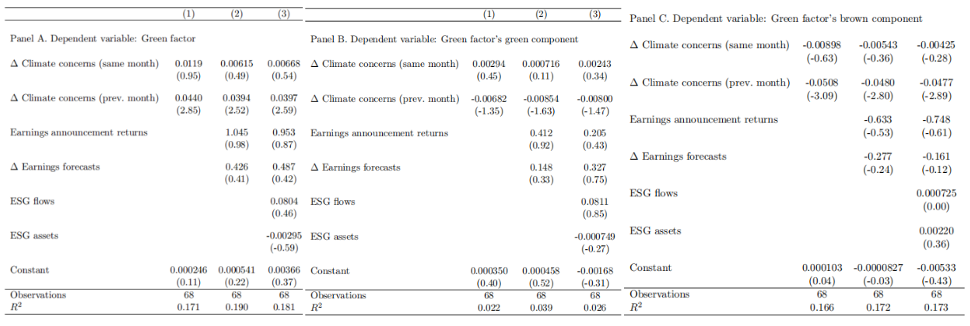

首先,使用 Ardia 等人(2021)的媒体气候变化关注指数(MCCC)来衡量对气候变化的关注。随后,通过公司盈利新闻来衡量绿色产品需求,公司盈利新闻来源为 CRSP 和 I/B/E/S ;通过可持续基金流入来代理绿色投资需求,可持续基金流入来源于晨星机构《2021 年美国可持续基金状况报告》。文章最终发现对气候的关注起着最重要的作用。回归结果可见表1。文章发现,绿色因子对气候新闻的反应是显著积极的,尽管大部分具有滞后性。对气候问题的关注的增加可能会增加对绿色企业产品的需求以及提升持有这类企业股票的动力,这两种效应的共同作用导致绿色股票价格相对于棕色股票价格更高。

表1 绿色因素积极表现的来源

2.5 小型企业的作用

股价对气候变化消息的滞后反应可能是由小型企业推动的。规模较小的公司的股票流动性较差,分析师对其关注也较少。因此,小公司的股价对这些消息的反应可能比大公司的股价要慢。文章研究发现,股价对气候变化消息的滞后反应可能是由小型企业推动的。

2.6 行业绿色度

随后本文将绿色度分解为两个组成部分:公司行业的绿色度和公司在其行业内的相对绿色度。经回归发现,行业绿色度是一个公司绿色度的关键组成部分。绿色股票相对于棕色股票的积极表现在很大程度上归因于行业的绿色度。

二、研究发现

高实现回报并不总是意味着高预期回报。文章提供了近十年绿色资产高回报的例子,表明这些超出预期的实际回报是由气候新闻的冲击驱动的,而不是来源于高预期回报。文章基于 PST 理论,用美国股票数据构建了绿色因子,并且发现绿色因子的积极表现在消除气候关注冲击的影响后消失。含有绿色因子的双因子资产定价模型解释了 2010 年代价值股表现不佳的大部分原因。最后,文章的证据表明,小型股票对气候消息反应不足。

三、原文摘要

Abstract: Green assets delivered high returns in recent years. This performance reflects unexpectedly strong increases in environmental concerns, not high expected returns. German green bonds outperformed their higher-yielding non-green twins as the "greenium" widened, and U.S. green stocks outperformed brown as climate concerns strengthened. To show the latter, we construct a theoretically motivated green factor -- a return spread between environmentally friendly and unfriendly stocks -- and find that its positive performance disappears without climate concern shocks. A theory-driven two-factor model featuring the green factor explains much of the recent underperformance of value stocks. Our evidence also suggests small stocks underreact to climate news.

作 者 简 介

· Lubos Pastor,芝加哥大学布斯商学院(University of Chicago Booth School of Business),金融学教授,研究领域为资产定价、资产管理、政府政策。

· Robert F. Stambaugh, 宾夕法尼亚大学沃顿商学院(Wharton School of the University of Pennsylvania),金融学教授、经济学教授,研究领域为资产定价、投资、计量经济学。

· Luke Taylor,宾夕法尼亚大学沃顿商学院(Wharton School of the University of Pennsylvania),金融学教授,研究领域为公司金融、公司治理、投资组合管理等。