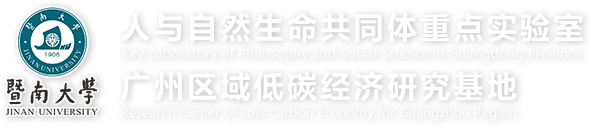

可持续投资(Sustainable Investing)不仅考虑到财务目标,还兼顾环境、社会和治理(ESG)标准。可持续投资最初兴起于在社会责任投资(Socially Responsible Investing, SRI)的引导下进行负面筛选(negative screening),目前投资策略出现了正面筛选、基于标准筛选、可持续发展主题投资等形式。2021年,全球可持续投资审查报告中显示,可持续投资总额从2016年底22.8万亿美元增长到了35.3万亿美元。因此,随着可持续投资的形式与规模不断发展,了解可持续投资对资产价格和企业行为的影响很重要。

图1 全球可持续投资资产概览

资料来源:Global Sustainable Investment Review 2020.

Sustainable investing in equilibrium

均衡中的可持续投资

一、文章内容

投资人陆续在投资决策中赋予ESG因素举足轻重且明确的角色。已有文献大都是采用实证分析方法,基于风险共担与定价权视角分析,该文用理论模型从投资者偏好视角补充了可持续投资相关的理论研究,提供了关于资产价格、投资组合持有量、ESG投资行业规模、气候风险和可持续投资的社会影响五个方面的新颖见解。

本文作者构建了一个兼顾ESG标准的投资模型,分析了均衡状态下可持续投资的金融和实际效应。作者首先基于经典的资本资产定价模型(Capital Asset Pricing Model, CAPM),引入ESG因子,提出三基金分离(three-fund separation)定理,其中三种基金分别是市场投资组合、无风险资产和ESG投资组合,并进一步在拓展模型中加入气候风险及社会影响。

具体模型有以下四点假设:

1. 企业活动的可持续性具有异质性。“绿色”企业对社会产生正外部性,“棕色”企业产生负外部性,并且有不同深浅的绿色和棕色。

2. 投资者有不同的可持续性偏好或“ESG偏好”。投资者持有“绿色”和“棕色”企业的持股中获得的效用有差异。投资者从绿色企业的持股中获得正效用,但从棕色企业的持股中获得负效用。

3. 投资者关心企业的总体社会影响。

4. 在模型扩展中投资者关心气候风险。

二、研究发现

1. ESG偏好与资产定价

1.1 ESG偏好影响资产价格

在资本资产定价模型(CAMP)中,绿色资产的超额收益(Alpha)为负,而棕色资产的超额收益(Alpha)为正。投资者有绿色股票的强烈偏好时,能接受低于市场预期的回报;当投资者对绿色持股偏好较弱时,享有高于市场的预期回报。虽然投资人持有绿色资产的预期收益较低,但期望效用较高。

1.2 ESG投资者非ESG投资者的投资收益

作者将关注ESG的投资者定义为“ESG投资者”,并将不关注ESG的投资者定义为“非ESG投资者”。

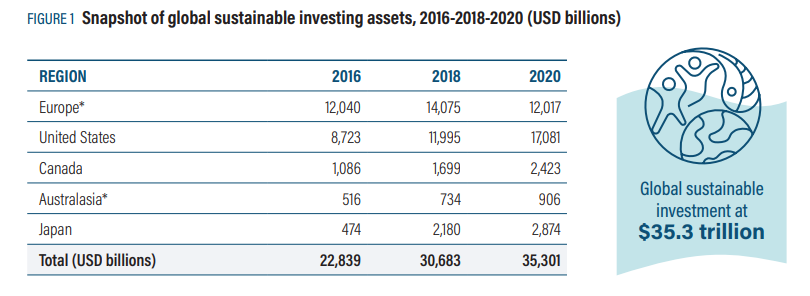

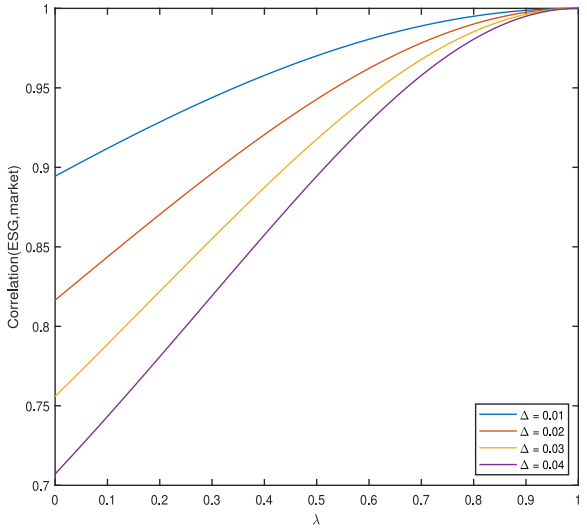

图2 ESG投资者和非ESG投资者预期收益差异

鉴于投资组合的绿色倾向,ESG投资者的预期回报低于非ESG投资者。随着ESG投资者的财富占比(λ)的增加,ESG投资者愿意牺牲的最大回报率(△),投资收益的差异越大。

2. 投资组合持有量

2.1 三基金分离定理

如果假设不考虑单个投资者的偏好,所有投资者都选择相同资产进行投资;如果假设考虑不同投资者偏好,所有投资者会选择不同资产的投资比例。该模型基于三基金分离定理,其中三种基金分别是市场投资组合、无风险资产和ESG投资组合。ESG偏好处于平均水平的投资者持有市场组合。ESG偏好高于平均值的投资者倾向增持绿色资产,减持棕色资产,导致他们偏离市场组合。

2.2 ESG投资收益和市场投资组合收益相关性

当ESG投资者持有量占比越来越大时,市场价格会根据他们的偏好进行调整,所有投资组合都会收敛到市场投资组合。市场投资组合更接近ESG投资者的期望投资组合,会使这些投资者的负超额收益值接近于零。虽然ESG投资者超额收益为负,但实际牺牲的回报率会低于他们愿意牺牲的回报率,使得投资者享有“投资者盈余”。

图3 ESG投资组合和市场投资组合的相关系数

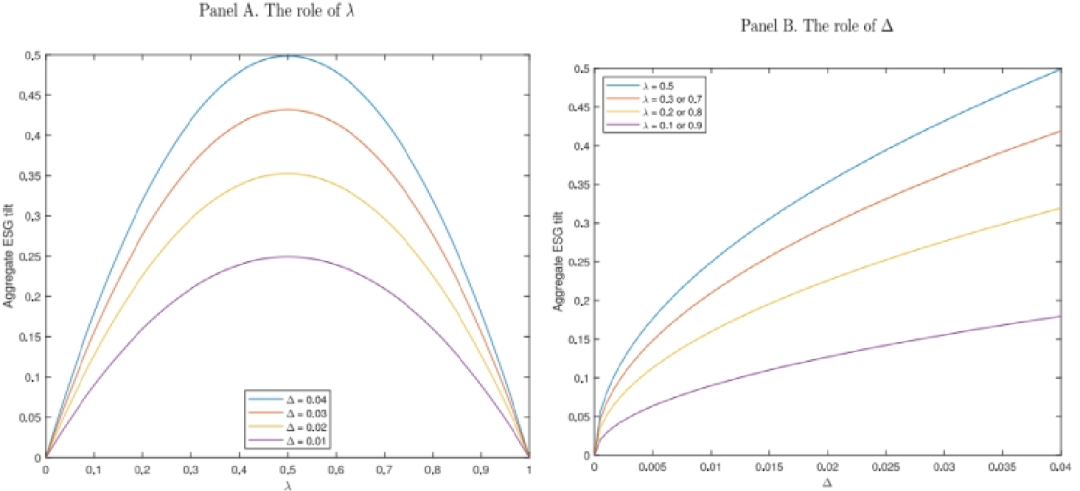

3. ESG投资行业的规模

ESG投资行业的规模随着投资者ESG偏好的分散而增加。模型用ESG驱动从市场投资组合中偏离的投资总额除以股票市场价值来定义ESG投资规模。当ESG偏好分散度最大时,ESG行业规模最大。

图4 ESG投资规模

4. 绿色资产对冲气候风险

原则上,“气候”可以广义地解释为“社会气候”。在扩展模型中加入气候风险因素来衡量投资者效用,研究发现均衡状态下投资预期回报取决于市场风险系数、投资者偏好以及气候风险系数,其中气候风险系数是衡量企业对气候变化冲击的风险敞口。

棕色资产比绿色资产具有更高的气候风险系数,在资本资产定价模型(CAMP)中,由于投资者厌恶气候风险,棕色资产的风险更大,气候风险系数的差异推高了棕色资产的预期回报,这时棕色资产相对于绿色资产会失去优势。气候的意外恶化会增加对气候问题的关注,客户会选择更环保的供应商(“客户”渠道),投资者会从持有更环保的公司股票增加效用(“投资者”渠道),使得绿色股票的表现比预期好,棕色股票表现则比预期差。

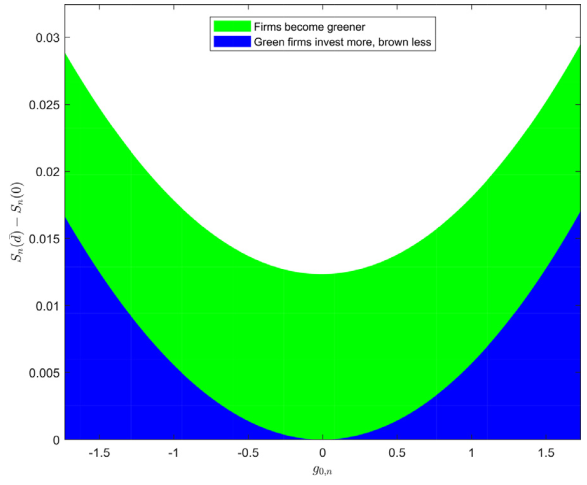

5. 可持续投资的社会影响

作者将企业的社会影响定义为企业绿色程度和企业规模的乘积,发现可持续投资引发的社会影响是积极的。可持续投资增加社会影响的渠道有:第一,实际投资从棕色企业转向绿色企业;第二,可持续投资使得公司变得更环保。

图5 公司层面的社会影响

三、原文摘要

Abstract: We model investing that considers environmental, social, and governance (ESG) criteria. In equilibrium, green assets have low expected returns because investors enjoy holding them and because green assets hedge climate risk. Green assets nevertheless outperform when positive shocks hit the ESG factor, which captures shifts in customers’ tastes for green products and investors’ tastes for green holdings. The ESG factor and the market portfolio price assets in a two-factor model. The ESG investment industry is largest when investors’ ESG preferences differ most. Sustainable investing produces positive social impact by making firms greener and by shifting real investment toward green firms.

作 者 简 介

· Lubos Pastor 是芝加哥大学布斯商学院金融学教授,他曾担任Journal of Finance, Journal of Financial Economics, Review of Financial Studies副编辑。研究主要集中在金融市场和资产管理方面。他的著作涉及广泛的主题,如流动性风险、政治风险、可持续投资、股价泡沫、回报可预测性、投资组合选择、绩效评估、资产管理的规模回报等。

· Robert F Stambaugh是宾夕法尼亚大学沃顿商学院的金融学教授。曾担任 Journal of Finance、 Review of Financial Studies的编辑以及 Journal of Financial Economics的副主编。发表的文章主题包括收益可预测性、资产定价测试、投资组合选择、参数不确定性、流动性风险、波动性、业绩评估、投资者情绪和主动与被动投资。

· Lucian A. Taylor是宾夕法尼亚大学沃顿商学院的金融学副教授,为本科生、MBA和高管MBA学生教授风险投资和创新金融课程。同时担任Journal of Financial Economics 、Review of Finance的副编辑。主要研究领域是公司金融和资产管理。研究主要集中在三个主题上:可持续投资,基金管理方法,以及结构性公司金融估计。